UNFREIWILLIG KOMISCH

Eine Versicherung von LEO für LeOs

Zum Jahresende noch ein Stück absurder Humor rund um Finanzen. Nämlich ein persönlicher Erlebnisbericht: Wie ich mit dem Abschluss einer Rentenversicherung im Jahr 2004 „eigentlich“ alles richtig gemacht habe. Und am Ende dann doch der LeO war.

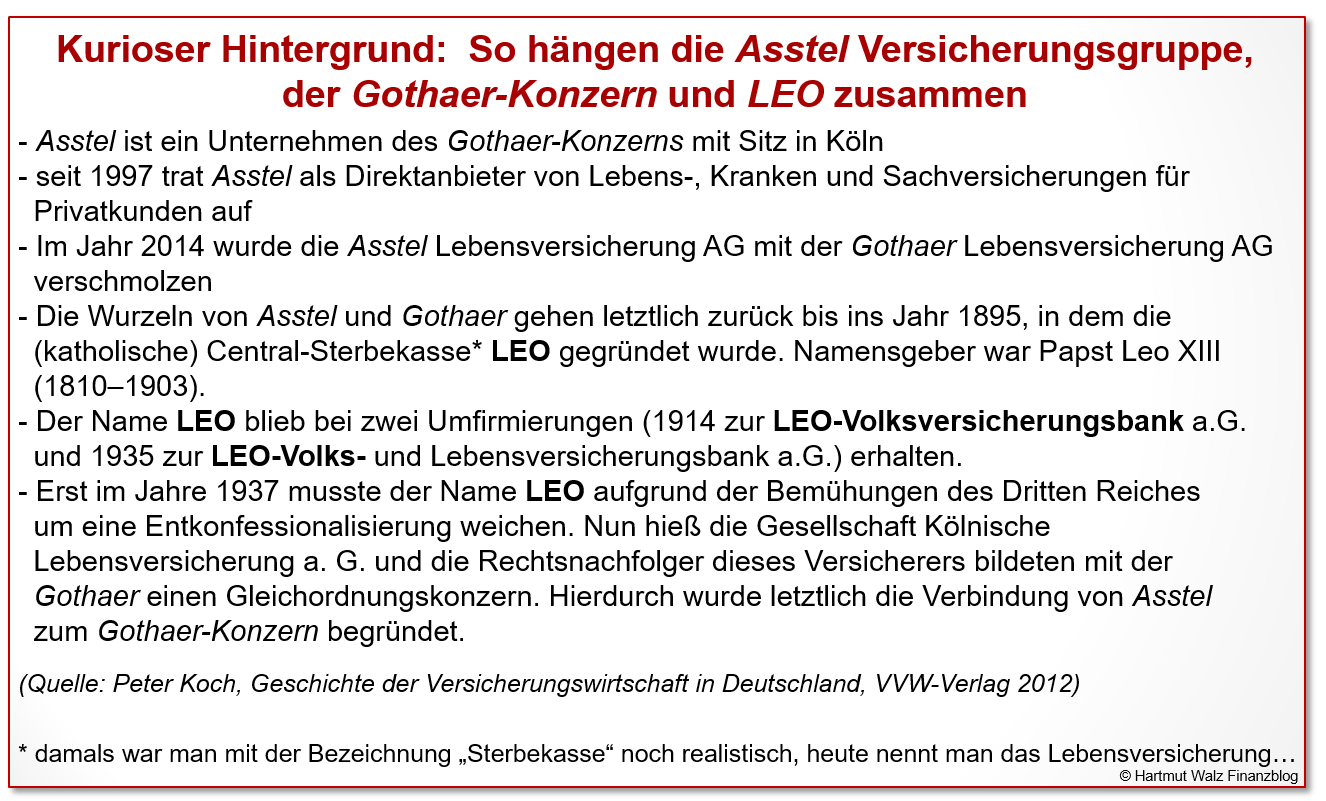

Kurios, dass der Versicherer früher ebenfalls LEO hieß. Ehrlich! Nur eben mit großem „E“. Also ein großer LEO-Fänger? Aber lesen Sie selbst…

Wie es zu unserer Verbindung kam

Im Jahr 2004 war ich schon lange BWL-Professor mit Schwerpunkt Finanzdienstleistungen. Und verfolgte interessiert die Wirtschafts- und Finanzpresse. Also erfuhr ich auch frühzeitig vom Auslaufen des Steuerprivilegs von Lebens- und Rentenversicherungen zum Jahresende 2004.

Verträge mit Abschluss bis Ende 2004 bleiben nämlich bei einer Laufzeit von mindestens 12 Jahren und mindestens fünfjähriger Beitragszahlungen steuerfrei.

Um alles richtig zu machen informierte ich mich bereits im Frühjahr 2004 vor dem Vertragsabschluss umfassend und bei neutralen Quellen. So erwarb ich z. B. Hefte der Verbraucherzeitschrift „Finanztest“, einer seit 1997 monatlich erscheinenden Publikation der Stiftung Warentest.

Nach einem geradezu vorbildlichen Analyse- und Bewertungsprozess (mein Vater wäre stolz auf mich gewesen) entschied ich mich für einen Rentenversicherungsvertrag des Direktversicherers Asstel Lebensversicherung AG, der über mehrere Jahre in verschiedensten Tests auf den vordersten Rängen – häufig Platz 1 – zu finden war.

Na ja – ich will auch nicht verschweigen, dass mir Logo und Slogan von Asstel gut gefallen haben. Finden Sie das nicht auch sehr überzeugend?

Neben den guten Testberichten überzeugte mich auch die Argumentation, dass bei einem Direktversicherer erheblich weniger Abschluss- und Vertriebskosten anfielen. Da ja der persönliche Vertrieb eingespart würde.

Heute weiß ich, dass diese Argumentation mich viel zu stark auf den Aspekt der Vertriebskosten fokussiert hat. Während ich die „Black Box“ der sonstigen Kosten (insbesondere Verwaltungskosten) nicht bedachte.

Ich hatte jedoch auch keinerlei Chance, die anfallenden Verwaltungskosten zu erkennen. Und zum Beispiel mit den Kosten anderer Versicherer zu vergleichen. Entsprechende Kostenangaben im „Produktinformationsblatt“ waren für Versicherer erst ab 2008 verpflichtend.

Und heute weiß ich auch, dass der Direktversicherer Asstel Lebensversicherung AG von Anfang an ein Unternehmen der Gothaer Gruppe war. Als 2014 das Logo von Asstel plötzlich in Gothaer wechselte, wurde also Asstel nicht „aufgekauft“, sondern lediglich in den Mutterkonzern übernommen.

Kurz zusammengefasst

Ich (heute Ex-LeO im wahrsten Sinne) hatte also bei einem Versicherer, der ein Ex-LEO ist, einen für mich ungünstigen Vertrag abgeschlossen.

Wie ging es weiter?

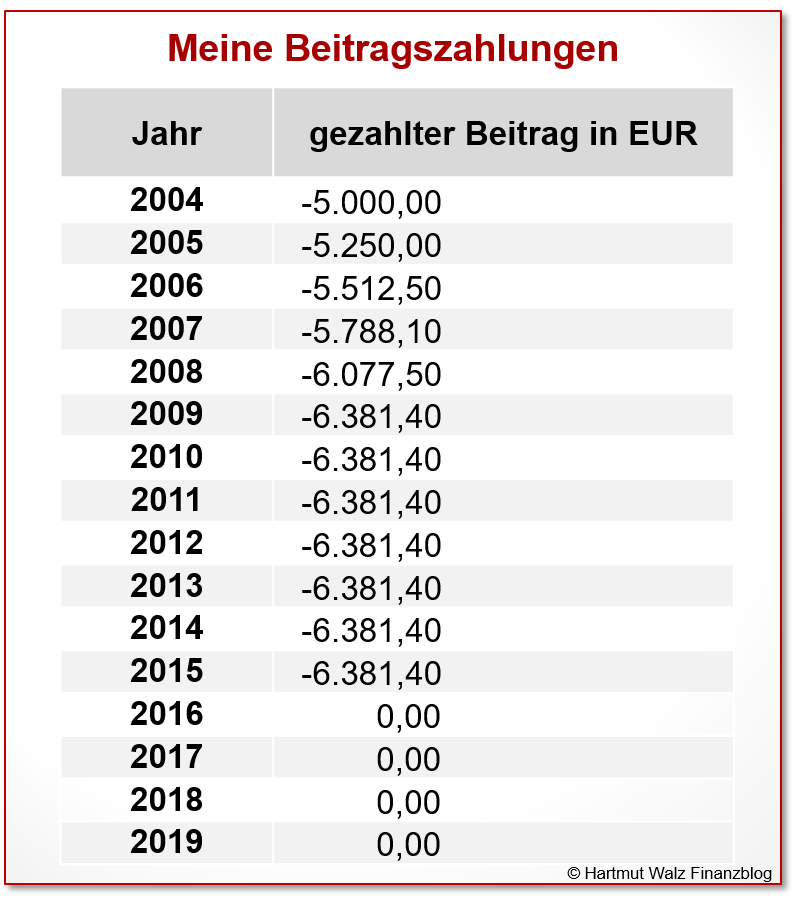

Den Asstel-Vertrag besparte ich zunächst fleißig und leistete einige Jahre sogar eine Dynamik, jawoll. Das ist eine Erhöhung der Beiträge. In meinem Falle um jährliche 5 Prozent.

Meine Beiträge zahlte ich nicht monatlich, sondern einmal jährlich, weil es hierfür einen Rabatt gab, jawoll. Aus heutiger Sicht noch so ein „rührender“ Versuch von mir, Kosten zu sparen.

Der Vertrag hatte keinerlei Todesfallschutz. Das war auch so gewollt. Also dürften auch keinerlei Risikokosten angefallen sein. Also ein reines Vorsorgeprodukt für den Erlebensfall.

So sah mein Beitragsverlauf aus:

So ging das einige Jahre. Asstel wurde auch in den Folgejahren in verschiedensten Tests als „sehr gut“ bewertet. Ich hatte subjektiv das Gefühl, eine clevere (einfach geniale) Entscheidung getroffen zu haben.

Der Ausweis von Kosten war damals für die Versicherer nicht verpflichtend. Und die jährliche „Standmitteilung“ wenig aussagekräftig.

2014

Im Jahr 2014 wurde dann die Asstel Lebensversicherung AG mit der Gothaer Lebensversicherung AG verschmolzen. Von da an bekam ich also Post von der Gothaer. Einem Versicherer, bei dem ich nie freiwillig einen Vertrag abgeschlossen hätte.

Und der kein Direktversicherer ist. Und auch nicht gerade im Ruf steht, niedrige Verwaltungskosten zu haben. Und im gleichen Jahr wurde gegen die Gothaer auch noch im Anlegerskandal um den Finanzdienstleister Infinuse ermittelt (siehe Wikipedia).

Nein, mit dieser Gothaer wollte ich mich eigentlich nicht binden.

Zu diesem Zeitpunkt hatte ich der jährlichen Beitragserhöhung bereits widersprochen und zahlte nur noch gleichbleibende Jahresbeiträge. Den letzten Jahresbeitrag leistete ich 2015. Ab 2016 führte ich den Vertrag beitragsfrei weiter.

Ich beobachtete so gut es ging die Entwicklung in der Presse. Und die Entwicklung meines Vertrages. Die leider eine ganz typische Entwicklung war. So, wie sie bei vielen langlaufenden Lebens- oder Rentenversicherungsverträgen vorkommt.

Ein Trauerspiel in mehreren Akten

Erst Zufriedenheit und Dynamik. Dann Aufgabe der Dynamik. Dann Beitragsfreistellung. Und schließlich frustrierte Kündigung.

Ganz nach dem Motto: Lieber ein Ende mit Schrecken als ein Schrecken ohne Ende.

Was bedeutete das für meinen Vertrag?

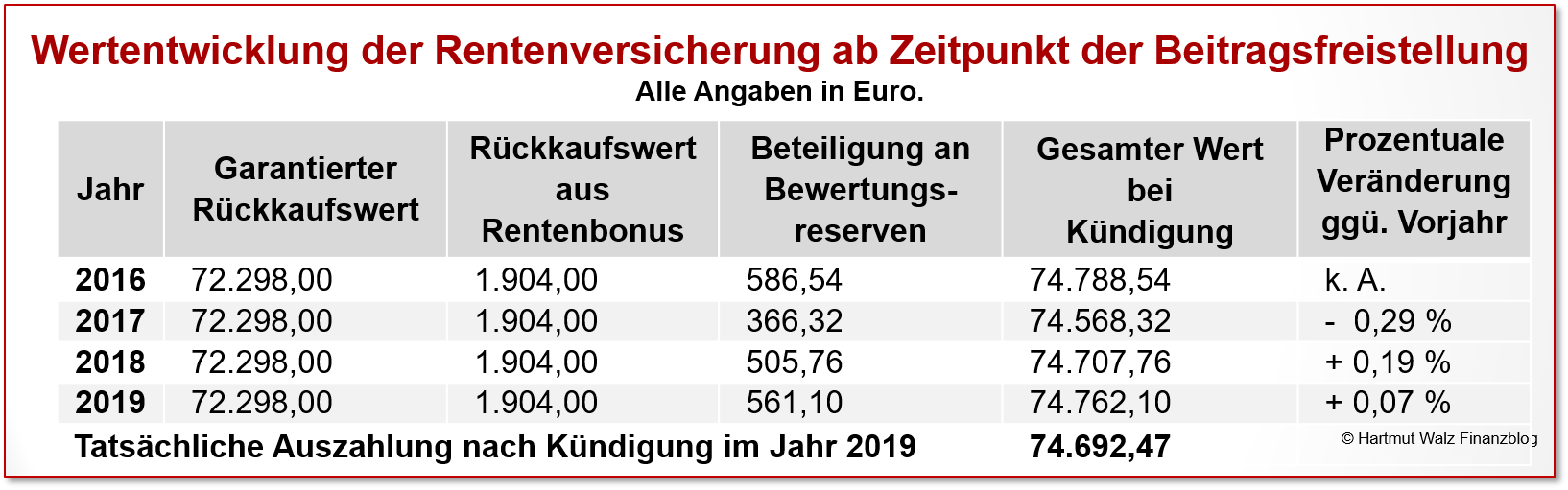

Da ich ab 2016 kein neues Geld mehr in den Vertrag einbrachte (Beitragsfreistellung), ist die (fehlende) Wertentwicklung des Vertrags auf den ersten Blick erkennbar, wie die nachstehende Tabelle zeigt.

Seit 2016 stagnieren Rückkaufswert und der gesamte Vertragswert. Eigentlich sollte der Vertrag bis 2024 laufen. Mein Geld wäre also darin gebunden. Entwickelte sich aber nicht mehr weiter. So die Zahlen.

Ich holte eine zweite Meinung ein. Ein neutraler Versicherungsberater begutachtete mir die zu erwartende weitere Wertentwicklung von unabhängiger Seite. Und kam zu folgendem Schluss:

„Nach menschlichem Ermessen wird die weitere Wertentwicklung ebenfalls dicht bei Null sein. Und mit größter Wahrscheinlichkeit die Inflationsrate nicht erreichen. Es ist also wirtschaftlich sinnvoll, den Vertrag zu beenden. Und die Mittel einer anderen – rentableren – Verwendung zuzuführen. Und nicht etwa auf eine Besserung zu hoffen“.

Genau das habe ich getan

Der tatsächlich ausgezahlte Betrag lag dann nochmals ein wenig unter dem, der nur wenige Tage vorher in der „jährlichen Mitteilung“ avisiert worden war. Aber darauf kam es dann auch nicht mehr an.

Durch Schaden wird man angeblich klug

Wird man durch großen Schaden dann besonders klug?

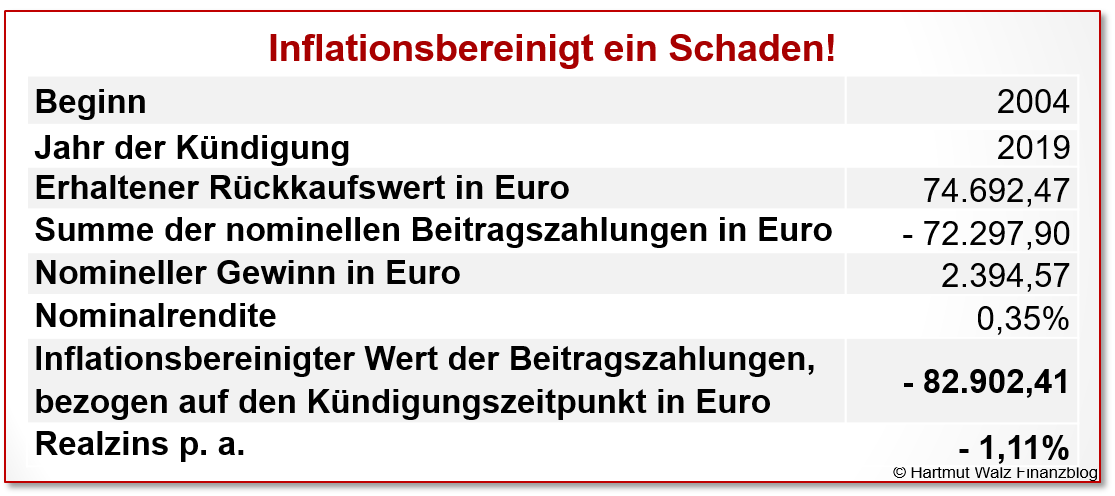

Hinterher weiß man es ja immer besser. Und so kann ich heute mit Hilfe einer selbst erstellten EXCEL-Programmierung nicht nur errechnen, dass mein Vertrag während der 15-jährigen Vertragslaufzeit eine Nominalrendite von 0,35 % p. a. erzielt hat. Na toll.

Sondern auch, dass ich real, also in Kaufkraft pro Jahr 1,11 % Verlust gemacht habe, da der gewichtete Inflationsschaden bei 1,46 % p. a. lag. Autsch! Rückwärts gespart.

Um noch ein bisschen in dieser Wunde herumzustochern, das Ganze noch in Zahlen:

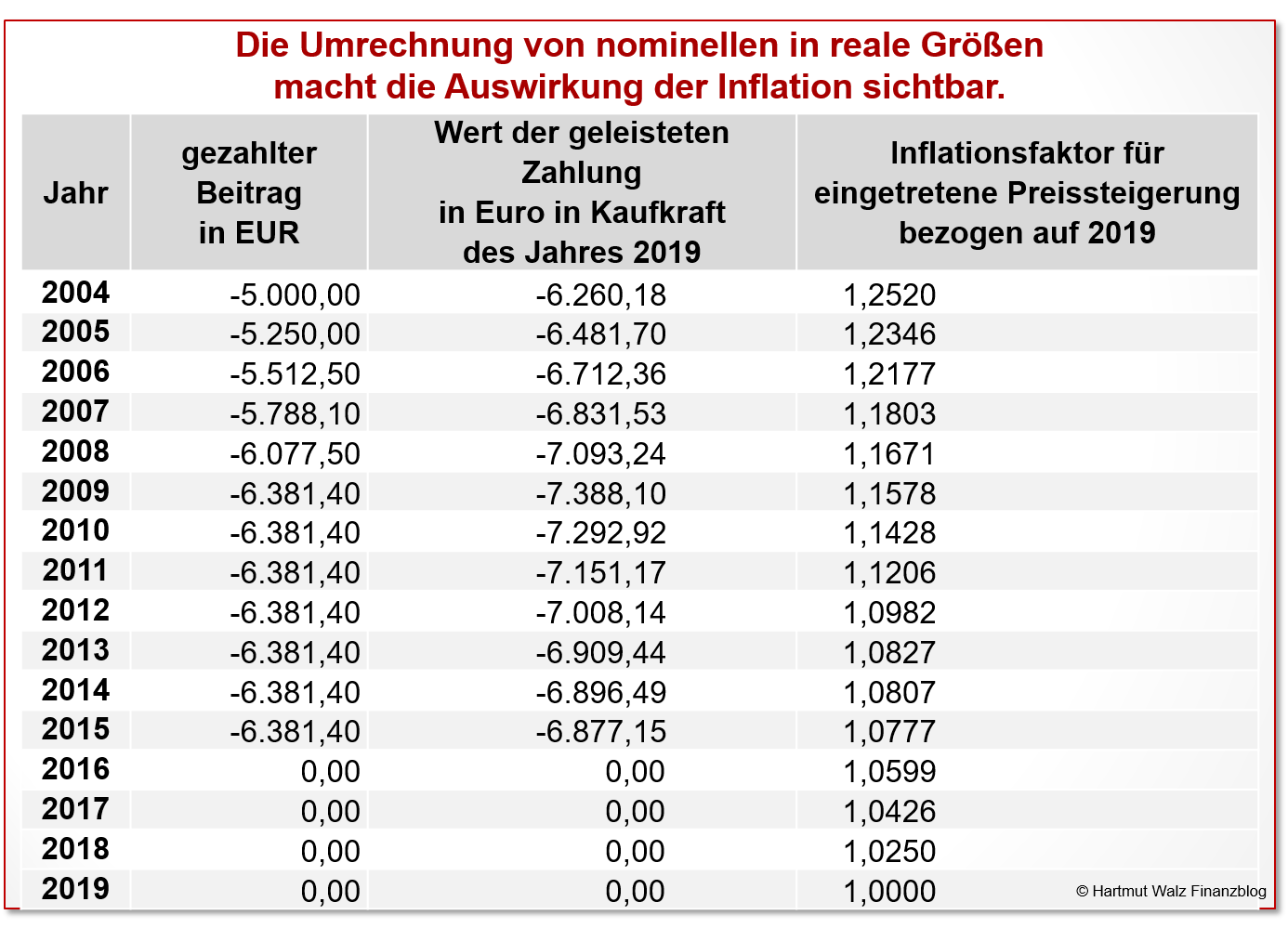

Umrechnung von nominellen in reale Größen

Von zentraler Bedeutung ist der „inflationsbereinigte Wert“ – der hier im Beispiel bei minus 82.902,41 Euro liegt. Er ist wie folgt zu interpretieren:

Zwar habe ich als Versicherungsnehmer über die Jahre nominell „nur“ 72.297,90 Euro an den Versicherer gezahlt. In heutiger Kaufkraft beträgt der Wert dieser Zahlungen jedoch über 10.000 Euro mehr. Nämlich 82.902,41 Euro.

Die Umrechnung von nominellen in reale Größen macht die Auswirkung der Inflation sichtbar. In der folgenden Excel-Tabelle erfolgt das sehr präzise durch Berücksichtigung der jährlichen offiziellen Inflationsraten des Statistischen Bundesamtes in Wiesbaden, welche korrekt den jeweiligen Zahlungen zugeordnet werden.

Eine Leseprobe: Der in 2004 geleistete Beitrag von 5.000 Euro wurde durch die tatsächlich eingetretene Inflation bis 2019 um den Faktor 1,2520 entwertet.

Mit anderen Worten: 2019 bräuchte man ca. 25 % mehr Geld – exakt also 6.260,18 Euro, um das zu kaufen, was man 2004 für 5.000 Euro bekommen hätte.

Bei meiner letzten Zahlung 2015 beträgt der entsprechende Inflationsschaden, bezogen auf das Jahr 2019 „nur noch“ 7,77 %.

Abschließende Überlegungen und Nutzen für Sie

Seien Sie clever, seien Sie kein LeO! Ich würde mich sehr freuen, wenn Sie aus meinem Schaden klug werden.

Obwohl ich die zum Zeitpunkt der Vertragsunterzeichnung verfügbaren Informationen nach besten Möglichkeiten geprüft hatte, habe ich mit dem Abschluss des Asstel-Vertrags eine schlechte Wahl getroffen.

Die Langfristigkeit der Vertragsbeziehung und die Abhängigkeit von Veränderungen über die Jahre (rechtliche Änderungen, Zinslandschaft, etc.) schwächen die Position des Versicherten. Gegen einen Wechsel des Vertragspartners kann er nichts tun – auch nicht bei den aktuell häufiger auftretenden Run-offs (Bestandsverkäufe an Abwicklungsgesellschaften).

Natürlich darf man von meinem Fall nicht auf alle schließen. Jedoch habe ich bereits eine Vielzahl von länger laufenden Rentenversicherungsverträgen mit Hilfe der vorgestellten EXCEL-Programmierung geprüft. Kaum einer hat eine positive Realverzinsung erzielt – viele jedoch eine noch stärker negative (also niedrigere), als die meine.

Bei älteren Verträgen wirkt das Verhältnis zwischen Beitragssumme einerseits und Rückkaufswert bzw. Ablaufleistung andererseits auf den ersten Blick besser. Jedoch täuscht dies meistens, denn: In den 80iger und 90iger Jahren waren die Inflationsraten höher als in den letzten Jahren. Bei längeren Zeiträumen ergeben sich dadurch höhere kumulierte Inflationswirkungen.

Es ist überhaupt keine Frage, dass vom Neuabschluss von kapitalbildenden Lebens- oder Rentenversicherungen abzuraten ist. Sie werden – wenn man Wunder ausschließt – mit diesen Vehikeln keine positive Realverzinsung erzielen.

Ebenso ist von Scheininnovationen, wie „Indexpolicen“, „Neue Klassik“ klar abzuraten.

Ganz gemäß meiner Kapitelüberschrift „Das Beste oder nichts“ kommt als langfristiges Anlage- und Vorsorgevehikel aus der Versicherungswelt lediglich eine kostenarme Netto-Police in Frage. (Siehe Kapitel D 8 in meinem Buch „Einfach genial entscheiden in Geld- und Finanzfragen“. )

Diese kann – wenn Ihre Lebensumstände (Laufzeit, Planungssicherheit, Disziplin) und Bedürfnisse passen (steuerliche Erwägungen, ggfs. Vermögensübertrag an nächste Generation) – durchaus vorteilhaft sein.

Bei Bestandsverträgen sind neben den reinen Zahlen sicher noch weitere Punkte zu prüfen (Startzeitpunkt, steuerliche Folgen, möglicherweise abgesicherte Risiken bei Kombi-Produkten etc.). Hier lohnt die Überprüfung durch einen unabhängigen Berater. Bedenken Sie, um wie viel Geld es bei Ihrem Vertrag geht und wie lange dieses ggfs. schon in einem mittelmäßigen oder schlechten Vehikel steckt. Wie war das mit dem Schrecken und dem Ende?

Epilog

Das unglückliche Verhältnis zwischen mir, Ex-LeO-Kunde und der Gothaer, Ex-LEO-Versicherer fand also im Jahr 2019 definitiv sein Ende (wenn man von einer noch laufenden Widerrufs-Klage) absieht.

Geradezu unglaublich jedoch, dass die Gothaer mir nur wenige Tage nach unserer Scheidung noch ein individuelles und geradezu unvergessliches Abschiedsgeschenk machte.

Und das kam so

Auf einer Kapitalanlegermesse, die ich besuchte war ein Werbestand der Gothaer. Vor dem Stand befand sich ein kleiner Laser, der individuelle Gravuren auf Vorhängeschlösser brannte.

Fasziniert stand ich vor der Apparatur und schaute mir das an und machte ein wenig Smalltalk mit einer Messehostess. Noch faszinierter schaute ich, als plötzlich das Wort LeO auf ein Schloss graviert wurde.

Mit einem dicken Grinsen überreichte mir die Messehostess dann das Vorhängeschloss. Sie meinte „Hier, Herr Walz, damit können Sie doch sicher etwas anfangen – Sie kümmern sich doch immer so nett um die LeOs!“.

Ich war gerührt, nahm das Geschenk natürlich sofort an und verwahre es seither in meiner Asservatenkammer.

Und das Schöne daran

Zum Schloss gehören auch Schlüssel. Man kann es also auch aufmachen – und die Verbindung lösen: Beitragsfreistellung – Kündigung – „Widerrufs-Joker“– welch´ wundervolle Symbolik!

Nun wünsche ich allen einen guten, gesunden Start in das neue Jahr!

Schauen wir mal, was es für herb-lustige Überraschungen für uns bereithält 🙂

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 27. Dezember 2019. Weitere Fotos auf vielfachen Wunsch ergänzt am 02. Januar 2020 🙂

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Lieber Herr Prof. Walz,

„Wer den Weg der Wahrheit geht, der stolpert nicht“ (Mahatma Gandhi). Das fällt mir spontan zu Ihrem aufrichtigen Beitrag ein. Sie sind ja wirklich eine ehrliche Haut. Ich bin maßgeblich durch Ihre Bücher von der LeO Verdummung befreit worden. Da ich als Freiberufler mit vielen Menschen zu tuen habe, versuche ich nun auch so vielen wie möglich die Augen zu öffnen, denn es ist erstaunlich wie wenig Wissen über Geld und Finanzfragen besteht.

Ihr „geniales“ Finanzkrisenbuch ist auch schon vorbestellt … aber es eröffnen sich ja immer wieder neue Stirnrunzler, diesbezüglich würde mich ein Blog von Ihnen bezüglich der bevorstehenden Pflichtrente für Selbständige und Freiberufler sehr interessieren, denn damit würde ja auch wieder viel Vorsorgegeld in etwas ähnliches wie die unsägliche Rürup gebunden werden.

Mit großem DANK für Ihren Blog, Ihre Bücher, Ihre Onlinevorträge und Podiumsdiskussionen, für den Ausweg aus dem LeOtum.

Lieber Herr Martienssen, haben Sie herzlichen Dank für Ihre anerkennenden Worte. Ihre Sorge rund um das Thema „Pflichtrente“ kann ich verstehen und verfolge die aktuelle Diskussion sehr interessiert. Ihr Vorschlag hat Eingang in meinen „Themenfundus“ gefunden!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

Sie haben mir die Augen auf humorvolle Art geöffnet. Mir Mut und Kraft durch Ihren! Artikel gegeben. Dafür vielen Dank.

Jedes Jahr wenn diese Dynamik Erhöhung abgebucht wird, (früher bekam ich immer ein Schreiben, ob ich einverstanden bin. Heute wird einfach abgebucht und ich bin dann ehrlich gesagt, zu bequem um an die Versicherung zu schreiben, dass ich dieses Jahr keine Erhöhung möchte).

Bei der jährlichen Jahresbilanz sehe selbst ich, als Laie, dass da was nicht stimmt. Empfinde in diesen Momenten Hilflosigkeit und hefte schnell die Unterlagen sorgfältig ab.

Wo gibt es denn neutrale Berater, die mir nicht wieder eine Versicherung verkaufen möchten?

Habe schon 4 Lebensversicherungen bei verschiedenen Versicherungsgesellschaften abgeschlossen. Über Ihre Nachricht freue ich mich und wünsche Ihnen einen guten Rutsch ins Jahr 2020.

Beste Grüße Ingeborg Behrendt-Höhl

Liebe Frau Behrendt-Höhl, vielen Dank für Ihren Kommentar. Ich kann Ihnen nur laut und ermunternd zurufen: Raus aus der Opferrolle! Zumindest die Dynamik stoppen. Und dann tatsächlich Ihre LVs einem unabhängigen, neutralen Berater vorlegen. Im Hartmut Walz Finanzblog kommen ehrliche, faire BeraterInnen zu Wort, schauen Sie mal nach.

Alles Gute für Sie!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

wirklich toll, dass Sie Ihre eigenen Fehlentscheidungen so ehrlich bekennen.

Das macht es mir einfacher, mich wegen meiner Fehlabschlüsse nicht so schlecht zu fühlen und zu retten, was noch zu retten ist.

Die Zahlen sehen bei meinen beiden Verträgen nämlich noch viel schlechter aus…

Ich sage einfach „DANKE“ !

Liebe Isolde S., als „Normalbürger“ hatten Sie auch kaum eine Chance Ihre Verträge objektiv zu bewerten. Mittlerweile ist die Kostentransparenz ein wenig besser geworden. https://schliesslich-ist-es-ihr-geld.de/grosse-augen-bei-vielen-anlegern/

Alles Gute für Sie!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank Herr Walz für den guten Artikel, passend zum Jahresende!

Ein exemplarisch gutes Beispiel, dass die heutigen Vorsorgeprodukte diverser Versicherungsgesellschaften nichts taugen.

Einen guten Rutsch ins Jahr 2020 wünsche ich.

Lieber Karl G., vielen Dank zurück!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

…ein wirklich ehrlicher Tatsachenbericht – wie immer mit versetzt mit einer Brise Humor. Herrlich! 🙂

Toll besonders, dass Sie uns und Ihre Leser damit „ganz clever“ machen und wir aus „Schaden anderer lernen“ können.

An dieser Stelle deshalb auch ein DANKE meinerseits für die vielen Beiträge, die auch den „fachfremden“ Lesern zeigen, dass wir alle immer wachsam sein sollten.

Ich freue mich auf das neue Jahr und dass wir alle (egal ob Professor, Finanzberater oder „normaler“ Anleger) unseren Teil dazu beitragen können, die Finanzbranche weiter ein bissel „wach zu rütteln“ und ehrlicher zu machen! Denn es ist ja „unser“ Geld!

Alles Gute für 2020 und bleiben Sie humorvoll!

Lieber Herr Hildebrand, auch Sie tragen dazu bei, die Finanzbranche „wach zu rütteln“! Dafür vielen Dank von mir – und vielen Privatanleger, die keine LeOs mehr sind.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

ich bin begeistert von der Art wie Sie einem finanzielle Produkte näher bringen. Und das Schöne ist, Sie schließen sich dabei nicht aus…als leO. ich hatte erst einmal daran zu knabbern, dass ich ein leO bin. Durch Sie nehme ich es humorvoll und lerne sooo viel dazu. Und das nicht nur im finanziellen Bereich. Sie erklären es so einprägsam und humorvoll, dass ich es lese und wirklich schmunzeln muss, obwohl es mit dieser so imment wichtigen Materie an sich gar nichts zu lachen gibt. Dafür ein ganz großes Danke schön an Sie!

Bleiben Sie ihrem Sachverstand, ihrer guten Erklärungsweise und ihrem so erfrischenden Humor treu. Ich werde auf jedne Fall weiterhin begeistert ihre Beiträge und Bücher lesen.

Danke!

Liebe Sandra Beimgraben, solche Rückmeldungen tun sehr gut!! Denn das ist mein Anliegen. Wenn mein Tun auf fruchtbaren Boden fällt, erfüllt es genau den Plan 😉 Ich freue mich. Und behalte meinen Humor, obwohl es manchmal echt schwer fällt 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!